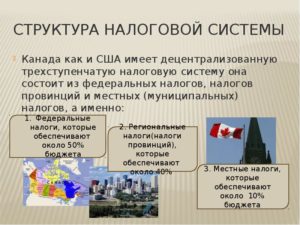

Особенности налоговой системы в канаде

Содержание:

- Международные налоговые соглашения

- Сравнение уровня жизни в Канаде и России

- Случаи уменьшения налоговых ставок

- Подача декларации по оборотным налогам GST / HST в Канаде

- Налоги на потребление

- Сдача в аренду

- Налоги в Канаде

- Налоговая система Канады

- Ставки корпоративного налога на провинциальном и территориальном уровне

- Налогообложение малого бизнеса

- Особенности канадского налогообложения. Порядок уплаты налогов на примере провинции Квебек.

Международные налоговые соглашения

уполномочен контактировать с профильными органами других стран с целью разработки и согласования межгосударственных соглашений в сфере взимания налогов и обмена информацией.

По состоянию на 2021 год власти Канады имеют в активе:

- 93 действующих договора, исключающих двойное налогообложение доходов, полученных за границей (в том числе с Россией, США, Китаем и странами ЕС);

- 24 соглашения об обмене информацией о зарегистрированных субъектах предпринимательства и полученных ими доходах.

Договорный процесс не останавливается, и текущее положение дел публикуется на сайте Департамента финансов Канады в .

Сравнение уровня жизни в Канаде и России

Конечно, если рассматривать экономические и социальные показатели, развитая западная страна опередит РФ по многим из них. Сравнение зарплат в России и Канаде показывает, что за океаном МРОТ превышает аналогичные цифры в нашей стране в 10 раз, а средняя зарплата – примерно в 5, пенсии – в 3 раза. Однако плюсы и минусы есть везде. Они не определяются только доходами населения.

Зарплата инженера в Канаде

В стране популярна и востребованная профессия инженера. Встречают много отраслей инженерии:

- инженер-электрик;

- инженер-механик;

- инженер-конструктор и т.д.

Такую должность могут получить те, кто имеет высшее профильное образование. Опытные сотрудники ценятся не только на производствах, но и в обслуживании частной собственности. Они регулируют деятельность специалистов низшей категории.

Например, инженер-электрик следит:

- за организацией и выполнением работы на объекте;

- за измерением и испытанием электроустановок до 35 кВ;

- за ведением технической документации и прочее.

Данная должность позволяет зарабатывать не только при основном трудоустройстве, но и при наличии работы по найму. На предприятиях обязательно оплачиваются часы, которые сотрудник работает сверхурочно.

Заработная плата 40-45 долларов/час. Оплата зависит от опыта и количества отработанных часов. Специалист на предприятии получает в среднем 6400С$ в месяц без учета налогов. В год выходит около 80000. На такой доход в год положен вычет в размере 20,5%. Таким образом, заработанная сумма за год чистыми составит 63600 долларов.

Случаи уменьшения налоговых ставок

Сумма налога, посчитанного по вышеуказанным ставкам уменьшается в следующих случаях:

- Если у вас есть дети до 18 лет, либо старше 18 лет, но учащиеся в колледже или университете. Кроме того, на детей до 18 лет выплачивается пособие на детей – до $312.50 в месяц плюс ещё до $160 в месяц. Сумма пособия на детей зависит от семейного дохода.

- Для родителя-одиночки.

- Если у вас есть неработающий супруг или супруга. В этом случае ваш необлагаемый минимум увеличивается почти в 2 раза.

- Если вы инвалид.

- Если у вас есть в семье инвалиды или престарелые родственники, требующие заботы.

- Если семейные медицинские расходы превышают 3% дохода наименее оплачиваемого члена семьи. Медицинские расходы в Канаде оплачиваются государством не в полном объёме. Всё, что превышает 3%, уменьшает налогооблагаемый доход.

- Если ваш супруг или супруга зарабатывают значительно меньше вас, и в вашей семье есть дети до 18 лет. В таком случае вы можете уменьшить налоги до $2,000 в год.

- Если вы работаете, но ваш заработок слишком мал для проживания.

- Если вы платите за кружки и спортивные секции для детей.

- Если вы, ваш супруг или супруга учатся в колледже или университете. Это также работает, если учатся дети, но по разрешению детей.

- Если вы покупаете месячные проездные билеты на общественный транспорт.

- Если вы купили свой первый дом вы экономите на налогах $750.

- Если вы платите за съёмное жильё или налог на недвижимость за свой дом.

- Если вы делаете благотворительные взносы.

- Если вы откладываете себе на пенсию в специальный фонд.

Кроме того, налог на дивиденды и на прирост капитала начисляется по меньшей процентной ставке:

- Для дивидендов существует специальное законодательство и формула.

- Прирост капитала облагается по ставке, уменьшенной в 2 раза

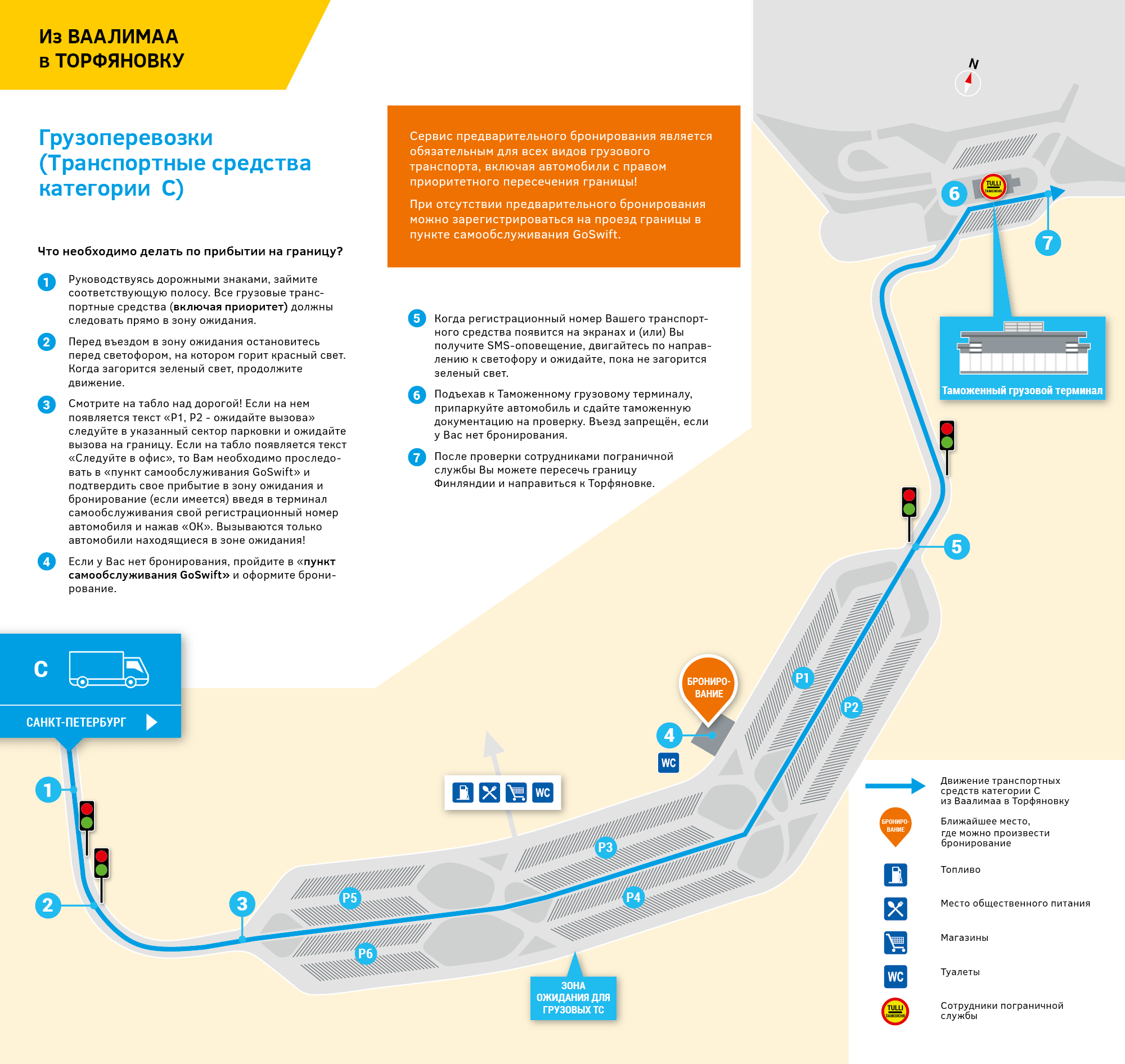

Подача декларации по оборотным налогам GST / HST в Канаде

В зависимости от размера вашего бизнеса, вам может потребоваться подавать декларацию по GST / HST ежемесячно, ежеквартально или ежегодно. Эта отдельная налоговая отчетность будет сообщать CRA о ваших валовых доходах, GST / HST, которые вы собрали, и налоги, которые вы уже заплатили, или о налоговых скидках льготах или возвратах, которые вам полагаются.

|

Ежемесячная |

Продажи более 6 млн канадских долларов (CAD) |

Подача декларации и оплата в течение одного месяца после каждого месяца |

|

Ежеквартальная |

Продажи от 1.5 до 6 млн. CAD |

Подача декларации и оплата в течение одного месяца после окончания квартала |

|

Ежегодная |

Продажи менее 1.5 млн CAD |

Подача декларации и оплата в течение трех месяцев после окончания года |

Если вы подаете декларацию GST / HST ежегодно, то вам необходимо будет платить ежеквартальные платежи, если ваш чистый денежный перевод превышает 3 тыс. CAD.

Примечание (!): лицам, подающим документы ежегодно, необходимо будет перевести свой платеж до 30 апреля, даже если налоговая декларация может быть подана до 15 июня. Однако, не следует забывать, что если у вас не осуществляются продажи на территории Канады, то у вас нет необходимости в подаче данных деклараций.

Налоги на потребление

Налоги с продаж

Федеральное правительство взимает налог на добавленную стоимость в размере 5%, который называется налогом на товары и услуги (GST), а в пяти провинциях — Гармонизированный налог с продаж (HST). Провинции Британская Колумбия , Саскачеван и Манитоба взимают налог с розничных продаж, а Квебек взимает собственный налог на добавленную стоимость, который называется Квебекским налогом с продаж . Провинция Альберта и территории Нунавут , Юкон и Северо-Западные территории не взимают собственных налогов с продаж.

В эти даты в различных провинциях были введены налоги с розничных продаж:

| Провинция | Введение PST | Начальная скорость PST | Последняя скорость PST | PST отменен | Конвертация в HST | Конвертация в QST | Возврат к PST |

|---|---|---|---|---|---|---|---|

| британская Колумбия | 1948 г. | 3% | 7% | 2010 г. | 2013 | ||

| Альберта | 1936 г. | 2% | 2% | 1937 г. | |||

| Саскачеван | 1937 г. | 2% | 6% | ||||

| Манитоба | 1964 г. | 5% | 7% | ||||

| Онтарио | 1961 г. | 3% | 8% | 2010 г. | |||

| Квебек | 1940 г. | 2% | 9,5% | 2012 г. | |||

| Нью-Брансуик | 1950 | 4% | 11% | 1997 г. | |||

| Новая Шотландия | 1959 г. | 3% | 11% | 1997 г. | |||

| Остров Принца Эдуарда | 1960 г. | 4% | 10% | 2013 | |||

| Ньюфаундленд и Лабрадор | 1950 | 3% | 12% | 1997 г. |

Текущие ставки налога с продаж

| Провинция | HST | GST | Тихоокеанское стандартное время | Общий налог |

|---|---|---|---|---|

| британская Колумбия | 5% | 7% | 12% | |

| Альберта | 5% | 5% | ||

| Саскачеван | 5% | 6% | 11% | |

| Манитоба | 5% | 7% | 12% | |

| Онтарио | 13% | 13% | ||

| Квебек | 5% | 9,975% | 14,975% | |

| Нью-Брансуик | 15% | 15% | ||

| Новая Шотландия | 15% | 15% | ||

| Остров Принца Эдуарда | 15% | 15% | ||

| Ньюфаундленд и Лабрадор | 15% | 15% |

Акцизы

Как федеральное, так и провинциальное правительства взимают акцизы на неэластичные товары, такие как сигареты , бензин , алкоголь и автомобильные кондиционеры . В Канаде одни из самых высоких ставок налогов на сигареты и алкоголь в мире, и они составляют значительную долю от общей розничной цены сигарет и алкоголя, уплачиваемой потребителями. Иногда это называют налогом на грех . Принято считать, что более высокие цены помогают сдерживать потребление этих товаров, что увеличивает расходы на здравоохранение, связанные с их использованием.

Налог на автомобильный кондиционер в настоящее время установлен в размере 100 долларов за кондиционер.

| Юрисдикция | Налог на топливо | Налог на выбросы углерода | Местный налог на топливо |

|---|---|---|---|

| Федеральный | 1975 г. | ||

| британская Колумбия | 1923 г. | 2008 г. |

|

| Альберта | 1922 г. | 2017 г. | |

| Саскачеван | 1928 г. | ||

| Манитоба | 1923 г. | ||

| Онтарио | 1925 г. | 2017 г. | |

| Квебек | 1924 г. | 2007 г. |

|

| Нью-Брансуик | 1926 г. | ||

| Новая Шотландия | 1926 г. | ||

| Остров Принца Эдуарда | 1924 г. | ||

| Ньюфаундленд | до конфедерации |

На федеральном уровне Канада в прошлом вводила другие акцизы:

-

- С 1915 по 1953 год — по выпуску чеков и других коммерческих бумаг.

- С 1920 по 1927 год при ссуде денег

- С 1920 по 1953 г. о передаче ценных бумаг. Первоначально применительно к акциям, в 1922 году он был расширен для покрытия облигаций и связанных с ними предметов.

- С 1923 по 1926 г. по выдаче квитанций.

Сдача в аренду

Арендные ставки и цены на недвижимость в Канаде продолжают расти, несмотря на влияние пандемии, так как спрос на местное жильё не ослабевает.

Ставки. Ближе к центру Торонто стоимость краткосрочной аренды стартует со $120 в сутки, в Монреале – с $70.

Интересно то, что при долгосрочной аренде собственник не может повышать плату больше чем на годовой процент инфляции. К примеру, в 2019 году он составлял 2,5% – это максимальное повышение, которое может применить владелец жилья. Также в стоимость аренды владельцы зачастую включают воду и отопление.

Застройка Ванкувера

Налоги. Если вы сдаёте жильё в аренду, о своих доходах нужно обязательно сообщать в налоговый департамент и раз в год платить налог на чистую прибыль.

Если вы нерезидент Канады, ставка единая – 25%. Приятный момент: налогооблагаемая база – это чистый доход от сдачи, за вычетом расходов на обслуживание жилья и процентов по кредиту (эти моменты нужно будет указывать в декларации, потому сохраняйте все чеки).

Если вы резидент или гражданин Канады, применяется прогрессивная шкала, которая на федеральном уровне составляет 15–33% в зависимости от суммы дохода.

Чтобы посчитать подоходный налог, который вам придётся заплатить, нужно суммировать актуальные для вашего уровня дохода ставки провинциального и федерального налога.

Интересно то, что налоговый вычет BPA (basic personal amount), который на сегодняшний день составляет $10,93 тыс., можно применить в любом случае, независимо от того, сколько вы зарабатываете. К примеру, если ваш годовой доход составит $30 тыс., из него можно вычесть $10,93 тыс. и не платить с этой суммы налог. А на остаток применить актуальную для вашей провинции ставку.

Как и когда платить. У физических лиц декларации принимают с февраля до конца апреля по почте или через личный кабинет налогового управления. Для предпринимателей и их семей крайний срок подачи – 15 июня года, следующего за отчётным. Для расчёта можно положиться на свои силы, но зачастую гораздо проще нанять бухгалтера или купить специальную программу. Оплатить нужно также в указанный период по реквизитам управления или через интернет-банкинг.

После получения декларации и оплаты из департамента вам сообщают о получении и, если нужно, к этому уведомлению прикрепляют перерасчёт, штраф или налоговый возврат.

Льготы. Касаются резидентов страны. Подоходным налогом не облагают:

- пенсионные выплаты ветеранам;

- страховые выплаты по возмещению ущерба;

- доходы с продажи основного места жительства;

- детские выплаты;

- стипендии и гранты;

- доход, не превышающий $10 930 в год.

Льготы предусмотрены для пенсионеров, малообеспеченных семей, граждан и резидентов, на попечении которых престарелые родители; люди, которые пользовались платной медициной или приобретали лекарства за свой счёт; инвалиды, родители, оплачивающие за свой счёт учёбу ребёнка; безработные.

Налоговые вычеты действуют

- для семей с детьми, поскольку на них ложится больше затрат, чем на одиноких людей;

- для семей, где суммарные затраты на медицину составили более 3% от дохода того из родственников, который зарабатывает меньше всех.

Управляющие компании в Канаде берут на себя стандартный список обязанностей: от присмотра за недвижимостью в отсутствие владельца до поиска арендаторов, контроля оплаты ренты и коммунальных услуг. Средняя ставка – 8–10% от арендного дохода.

Небоскрёбы Торонто

Налоги в Канаде

В 1987 году была официально введена в обиход налоговая реформа, которая существенно изменила финансовую систему страны. На что это повлияло? Во-первых, каждая провинция обязала горожан выплачивать местные ставки, а во-вторых, подоходный налог сократился до трех пунктов (вместо 10, которые существовали ранее).

Основное внимание правительство уделяет развитию малого бизнеса (небольшие фирмы составляют 97% от общего количества предприятий на территории страны), поэтому к их доходам применяется единая ставка в размере 12%. Основные налоги, из которых состоит бюджет Канады:

Основные налоги, из которых состоит бюджет Канады:

- подоходный налог;

- акцизный;

- таможенные сборы;

- единый налог на товары и предоставляемые услуги;

- налог на крупные корпорации и предприятия.

Что касается классификации налогов, то они бывают всего двух видов (более подробно ):

- Прямые. В эту категорию входят налоги на прибыль и собственность (например, недвижимость или участок земли).

- Косвенные. В группу включены налоги на приобретенные товары и услуги, а также пошлины, которые взимаются во время заключения сделок по недвижимости.

Подоходный

Вы выплачиваете подоходный налог государству только в том случае, если соответствуете следующим критериям:

- являетесь гражданином Канады или проживаете на территории страны свыше 183 дней;

- имеете постоянный официальный доход, размер которого не менее 11 327 канадских долларов в год.

Система налогообложения в Канаде достаточно сурова. Даже если вы получили деньги за пределами страны, то все равно обязаны оплатить все сборы. А вот для иностранных граждан действует другое правило — они выплачивачивают подоходный налог только на те средства, которые были заработаны на территории государства.

Что касается процентной ставки, то она тоже не порадует вас своими размерами. Например, если гражданин в год получает от 11 300 канадских долларов, то он обязан отдать государству 15% от общей суммы. Конечно, показатели меняются в зависимости от провинции. В Онтарио максимальная ставка составляет 13,16% для доходов свыше 220 тысяч долларов. А вот в Квебеке, напротив, идентичная сумма облагается пошлиной в размере 58,75% (и это мы еще не посчитали косвенные налоги).

Казалось бы, физическим лицам, работающим на территории страны, приходится несладко, но государство предусмотрело ряд нюансов, которые могут минимизировать сумму налогов:

- В Канаде семейные пары платят намного меньше, чем одинокие люди. Это нововведение связано с тем, что первые имеют обширный список дополнительных трат, которые включают в себя оплату школ, кружков и секций.

- Если один из супругов временно не работает, то и подоходный налог, соответственно, уменьшается.

- Когда гражданин имеет на своем иждивении малолетних детей или родственников с инвалидностью.

- Если ежегодно из семейного бюджета выделяется свыше 3% на покупку необходимых медикаментов.

- При покупке первой жилплощади.

На бизнес

Решили открыть собственный бизнес в Канаде? Тогда будьте готовы к налогам, которые стремительно посыпятся на вас. Общая ставка для всех предпринимателей составляет 25%. Плата взимается за любую прибыль, которая получена в результате функционирования предприятия или корпорации на территории страны. Партнерские проекты, ведущие свою деятельность за пределами государства, освобождаются от уплаты налогов.

Компании-резиденты, зарегистрированные в Канаде, напротив, должны оплачивать сборы вне зависимости от места своего расположения. Компании-нерезиденты облагаются налогом только в том случае, если прибыль была получена в результате ведения бизнеса в пределах государства.

На прибыль

Именно налог на прибыль составляет основу федерального бюджета Канады. В этот перечень входят все средства, полученные юридическими и физическими лицами на территории страны (и за ее пределами). Размер пошлины варьируется в зависимости от региона и общей суммы заработка. Иногда процентная ставка может достигать 45%, если прибыль составляет более одного миллиона канадских долларов.

Что касается юридических лиц, то общая ставка налога на прибыль — 11,5% от суммы начислений. Комбинированная ставка составляет 26,5%. Для физических лиц пошлина на прибыль не выходит за пределы 13,6%.

На недвижимость

Приобретая недвижимость в Канаде, вы обязаны погасить следующие налоги:

- Ставка, которая выплачивается за приобретенный объект недвижимости. Ее размер составляет 2% на первые 100 тысяч и 1% на всю остальную сумму сделки.

- Юридические услуги — от 1 000 канадских долларов.

- Услуги инспекционной службы, которая проверяет состояние жилплощади — 500 канадских долларов.

Налоговая система Канады

Слабонервным и беременным просьба не читать.

Я постараюсь немного округлять цифры для легкости чтения, так как вряд ли кто-то будет по моей статье пытаться рассчитать точную зарплату. Поэтому все проценты буду округлять до целого числа, а суммы — до тысяч, чтобы не загружать читателей центами и сотыми долями процента.

Работодатель или работник?

Налоги обычно платит работодатель за работника, примерно так же, как в России.

То есть при устройстве на работу работник видит в контракте зарплату в 100 тысяч долларов в год, но на руки получает, условно говоря, 70 тысяч.

Но если работа не постоянная, а по контракту, то тогда, скорее всего, работнику будет выплачена вся сумма денег, и ответственность об уплате налогов будет лежать уже на нём самом.

Налоговая декларация

В конце каждого налогового периода (в районе марта-апреля каждого года) каждый работник подает налоговую декларацию с указанием всех сумм доходов и уплаченных налогов. Зачастую может случиться, что в течение года по тем или иным причинам налогов было выплачено больше, чем требовалось. В таком случае налоговая служба после пересчета вернет всю переплату, выслав чек по почте.

Вычеты

Многие расходы, совершенные в течение года, можно включить в статьи по налоговым вычетам.

Например затраты на образование, медицинские затраты, расходы на спорт, благотворительность, транспортные расходы и многое другое.

После этого налоги каким-то образом пересчитают и, как я написал выше, какую-то сумму вернут. Либо может получиться наоборот, что работник в течение года не доплатил часть налогов. Тогда попросят их возместить.

Может быть, после подачи своей первой декларации в следующем году я напишу еще одну, более полную статью.

Цель же этой статьи, в основном — это следующий пункт, а конкретно — как именно считаются налоги в Канаде. В этом вопросе я разбираюсь лучше и могу рассказать более подробно.

Расчет налогов

Я не буду касаться в этой статье НДС и прочего, и речь пойдет только о зарплате.

Налоги в Канаде делятся на провинциальные и и федеральные. По каждым из них свои ставки и свои пороги. Ставки при этом прогрессивные, то есть, чем больше зарплата, тем выше процент налога. Давайте рассмотрим на примере.

Возьмем сумму в 100 тысяч долларов в год (зарплата здесь меряется либо тысячами в год, либо долларами в час, и никогда — тысячами в месяц). Вообще 100 тысяч — зарплата довольно большая, примерно уровня руководителя, но для примера вполне сойдет.

Федеральный налог

- Первые 11 тысяч в год налогом не облагаются. То есть, независимо от того, сколько в итоге человек получит за год (хоть несколько миллионов), налоги с первых 11 тысяч он платить не будет.

- Сумма, превышающая 11 тысяч, и до 46 тысяч, облагается налогом в 15%.

- Сумма от 46 тысяч до 92 тысяч облагается налогом в 21%.

- От 92 до 142 тысяч — 26%.

- От 142 до 203 тысяч — 29%.

- Всё, превышающее 203 тысячи долларов в год, будет облагаться федеральным налогом в 33%.

Пример с нашей зарплатой в 100 тысяч:11000 * 0% + (46000 — 11000) * 15% + (92000 — 46000) * 21% + (100000 — 92000) * 26% =

= 0 + 5250 + 9660 + 2080 = 16,990

Ставки корпоративного налога на провинциальном и территориальном уровне

Налоговые ставки, указанные в CRA

Согласно текущему веб-сайту CRA, в Ньюфаундленде и Лабрадоре ставки корпоративного налога варьируются от 3 процентов по самой низкой ставке до 15 процентов по самой высокой ставке; в Новой Шотландии с 3% до 16%, в Нью-Брансуике с 2,5% до 14%, на острове Принца Эдуарда с 3% до 16%, в Онтарио с 3,2% до 11,5%, в Манитобане 12%, в Саскачеване с 2% до 12%, в Британской Колумбии с 2% до 12%, в Нунавуте с 3% до 12%, в Северо-Западных территориях с 4% до 11,5% и в Юконе с 2% до 12%.

Согласно отчету от 1 июня 2020 года, существует два или три уровня корпоративных налогов в провинциях и территориях — первый включает малые предприятия с доходом, как правило, до 500 000 долларов США, которые имеют право на «вычет для малого бизнеса» (SBD ); второй включает предприятия, занимающиеся производством и переработкой (M&P) с доходом более 500 000 долларов США, которые не имеют права на получение федерального округа SBD (%); и третий включает предприятия с общим доходом, не связанные с M&P доходом, которые не имеют права на SBD (%). В Квебеке три уровня — ставка за первый уровень c. От 4% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

британская Колумбия

В Британской Колумбии более низкая ставка корпоративного подоходного налога составляет 2%. С 1 января 2018 года более высокая ставка составляет 12%. Раньше это было 11%.

Манитоба

В Манитобе нижняя ставка подоходного налога с корпораций провинции Манитобы составляет 0%, а более высокая ставка — 12%.

Нью-Брансуик

В Нью-Брансуике более низкая ставка корпоративного подоходного налога составляет 2,5%. До 1 апреля 2018 года это 3%. Более высокая ставка — 14%. «Ограничение деловой активности в Нью-Брансуике не подлежит уменьшению федерального предела деловой активности пассивного дохода, которое применяется к налоговым годам, начинающимся после 2018 года».

Ньюфаундленд и Лабрадор

Более низкая ставка подоходного налога на Ньюфаундленде и Лабрадоре составляет 3%, а более высокая ставка — 15%. «Эти ставки также применяются к доходам, полученным в оффшорной зоне Ньюфаундленда и Лабрадора».

Новая Шотландия

С 1 апреля 2020 года более низкие ставки для Новой Шотландии снизились с 3% до 2,5%, а более высокие — с 16% до 14%. Эти «ставки также применяются к доходу, полученному в оффшорной зоне Новой Шотландии».

Нунавут

«Более низкая ставка налога на прибыль Нунавута составляет 3% с 1 июля 2019 года. Ранее она составляла 4% … Более высокая ставка налога на прибыль Нунавута составляет 12%».

Онтарио

Базовая ставка подоходного налога Онтарио составляет 11,5%, а более низкая ставка — 3,2% с 1 января 2020 года. Она была снижена с 3,5% в 2018 году и с 4,5% в 2017 году.

Остров Принца Эдуарда

Более низкая ставка подоходного налога на Острове принца Эдуарда составляет 3% с 1 января 2020 года, снижение с 3,5% в 2018 году и с 4,5% до 2018 года. Более высокая ставка подоходного налога составляет 16%.

Саскачеван

Более низкая ставка налога на прибыль в Саскачеване составляет 2%, а более высокая ставка — 12% с 1 января 2018 года. Ранее она составляла 11,5%. Саскачеван — единственная провинция, которая подняла уровень SBD с 500 000 до 600 000 долларов.

Альберта

29 июня 2020 года премьер-министр Джейсон Кенни объявил, что ставка корпоративного налога будет снижена до 8% с 10% 1 июля 2020 года.

Исторически сложилось так, что во время Второй мировой войны провинции временно уступили некоторые из своих провинциальных налоговых правил федеральному правительству в «обмен на выплаты« налоговой ренты »».

В начале 1960-х годов Альберта и большинство провинций «заключили двустороннее соглашение о сборе налогов (TCA) с федеральным правительством в отношении подоходного налога с физических лиц».

В ответ на непопулярную политику тогдашнего премьер-министра Канады Пьера Эллиота Трюдо — в частности, Национальную энергетическую программу — в 1981 году Альберта вышла из централизованного налогового управления корпораций — TCA. Это представляло собой «отказ от федерального контроля над формированием налоговой политики».

В 2010-х годах Торговая палата Альберты «выступала за возврат к гармонизированной корпоративной базе, ссылаясь, в частности, на исследование Онтарио 2006 года, согласно которому предприятия Онтарио будут ежегодно экономить 90 миллионов долларов на налогах и дополнительно 100 миллионов долларов ежегодно на расходах на соблюдение требований».

Квебек

В Квебеке существует три уровня корпоративных налоговых ставок — ставка первого уровня — c. От 4% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

Налогообложение малого бизнеса

В 2017 году общая ставка налога на малый бизнес была снижена с 11% до 9%. Спорные изменения в налогообложении малого бизнеса, предложенные в 2017 году, были внесены, когда Билл Морно был министром финансов при премьер-министре Джастине Трюдо . Изменения включали ограничение нескольких стратегий налогового планирования, которые часто использовались малым бизнесом, таких как пассивный инвестиционный доход и разбрызгивание доходов для частных корпораций.

Вычет для малого бизнеса (SBD)

Частные корпорации, контролируемые Канадой (CCPC), снижают ставку корпоративного налога на свой активный коммерческий доход, используя вычет для малого бизнеса (SBD). Текущая налоговая ставка для контролируемых Канадой частных корпораций, претендующих на «вычет для малого бизнеса» (SBD), составляет девять процентов. SBD основан на «лимитах малого бизнеса», которые в настоящее время составляют 500 000 долларов. Раньше «CCPC, использующий SBD, требовать налоговую ставку для малого бизнеса на сумму до 500 000 долларов своего активного коммерческого дохода, осуществляемого в Канаде», что представляло собой значительное снижение налога. Почти для всех провинций и территорий лимит для малого бизнеса составляет 500 000 долларов США. С 1 января 2018 года Саскачеван увеличил лимит для малого бизнеса до 600 000 долларов. С 1 января 2019 года лимит для малого бизнеса Манитобы был увеличен с 450 000 до 500 000 долларов.

Другим фактором, определяющим, имеет ли корпорация право на получение SBD, является «размер налогооблагаемого капитала, который CCPC и связанные с ним корпорации используют в Канаде». Когда налогооблагаемый капитал превышает 10 миллионов долларов, федеральный «лимит малого бизнеса» снижается. «Если эта сумма достигает 15 миллионов долларов, активный бизнес-доход CCPC больше не имеет права» на более низкую ставку SBD. Другими словами, «каждый заработанный доллар пассивного инвестиционного дохода» сверх порогового значения в 50 000 долларов «потенциально может подвергнуть 5 долларов активного бизнес-дохода дополнительному налогообложению».

Инвестиции в пассивный доход

Пассивный доход — это доход от « инвестиций с фиксированным доходом», «дивидендных акций», процентов, прироста капитала, аренды, роялти и других доходов, которые напрямую не связаны с активным основным бизнес-доходом корпорации. Этот пассивный доход может быть значительным для крупных корпораций.

Новые правила, введенные в 2018 году, основаны на «Скорректированном совокупном инвестиционном доходе» (AAII) CCPC — пассивном инвестиционном доходе — и «привязке права SBD к инвестиционному доходу, полученному ассоциированными корпорациями». Согласно этим новым правилам, налогов нельзя «избежать с помощью холдинговой компании».

Возмещаемый налог на дивиденды в кассе (RDTOH)

В январе 2019 года вступили в силу новые правила, касающиеся получения доходов от инвестиций ЦКАК, в частности, в отношении их баланса «Возмещаемый налог на дивиденды» (RDTOH). Согласно этим правилам, корпорации больше не могут «восстановить свой баланс RDTOH за счет выплаты приемлемых дивидендов», потому что физические лица, получающие дивиденды, увидят, что их налоги увеличатся с 6% до 14% в зависимости от провинции.

Минимум 5 500 часов

С 1 января 2017 года был установлен критерий минимального количества оплачиваемых часов в размере 5 500 часов, что означало, что сотрудники CCPC должны были иметь оплачиваемую работу не менее 5 500 часов в год, чтобы CCPC имел право на получение SBD. Это относилось к некоторым секторам, включая такие первичные секторы, как сельское хозяйство, лесное хозяйство, рыболовство, охота, некоторые ресурсо-ориентированные сектора, а также сектор обрабатывающей промышленности (M&P). «Специальные правила конвертации применяются для учета отработанных часов (но не обязательно выплачиваемых в виде заработной платы) активно вовлеченных акционеров, которые прямо или косвенно владеют акциями корпорации, обладающими более чем 50% прав голоса».

Особенности канадского налогообложения. Порядок уплаты налогов на примере провинции Квебек.

Здравствуйте, уважаемые друзья! Сегодня на повестке дня вопрос о том, как выглядит сама процедура налогообложения и уплаты налогов в Канаде. Не могу сказать, что у меня какой-то очень богатый опыт. Я, как правило, прибегаю лишь к услугам бухгалтера, который мне рассчитывает налоги. Но могу поделиться своим вариантом – как у меня это происходит.

С учётом моей биографии у меня есть два варианта. Один – под названием «я студент». При таком раскладе ты просто приходишь к бухгалтеру, который говорит: «О, ты бедный наш несчастный студент! Ты у нас мало получаешь и мы поставим тебе практически нулевую налоговую декларацию. Ты получаешь только стипендию и априори твой доход ниже налогооблагаемого дохода».

Без правильно составленного резюме 95% кандидатов не могут найти работу в Канаде. В нашей новой PDF-книге разбираем популярные ошибки.

Более того, в Квебеке (не знаю, как в других провинциях, говорю сейчас о Квебеке), если твой доход ниже 15 тысяч долларов в год, то тогда ты ещё получаешь налоговой возврат в объёме 80 долларов. Если точнее, то 70 с копейками. Для тех людей, которые не имеют источника дохода и внимательно блюдут каждую копеечку, даже эти 80 долларов в месяц не являются такой уж ненужной суммой. Плюс от федерального правительства в такой ситуации раз в квартал приходит вам на счёт возврат примерно 150 долларов.

Повторюсь, студент раз в год обращается к бухгалтеру, это обходится в 25 долларов. Или можно самостоятельно купить специальную программу и самому там всё заполнить. Программа стоит 15-20 долларов. Всё! После этого ты запаковываешь листок с данными в конвертик и отправляешь в налоговую Канады (Revenue Canada). Если ты живёшь в Квебеке, то помимо отправки конвертика в «Ревенью Кэнеда» (Revenue Canada), ты ещё обязан отправить такой же конвертик, но с другими бланками в «Ревенью Квебэк» (Revenue Quebec). У тебя два налогоберущих органа, и раз в год ты обязан перед ними отчитаться о своих заработках.

Спустя пару неделю тебе приходят конверты о том, что они получили твои письма, благодарят, что был хорошим мальчиком и вовремя отправил свои отчёты. Важный момент: нужно не опоздать. Обычно до 30 апреля, а в этом году продлили до 10 мая подачу декларации. Если подаёшь позже, то налагается штраф, а-я-яй по попке. Ну кому это надо? После этого тебе приходит ещё одно письмо, где говорят, что за такой-то год тебе следует заплатить такое-то количество налогов.

Либо тебе приходит конверт, исходя из твоего положения и дохода, семейной ситуации и прочего, с чеком на возврат. Там может быть полторы, две, три тысячи долларов. Ты идёшь с ним в банк, обналичиваешь его и тебе либо кэшем, либо на карточку эти самые деньги от налогового органа приходят. Это одна история, если вы студент.

Теперь про работников. То, что было у меня. Мне даются слипы (slip), где написано, сколько я заработал и указывается, какую сумму налога я должен заплатить. Там написано, сколько с меня удерживают, и я получаю деньги за вычетом этой суммы. Я слышал ещё о варианте, когда работник доплачивает своему работодателю за то, что тот платит за них налоги. Работодатель озвучивает сумму, отданную за работника, и тот ему её компенсирует. Но это нюансы.

По сути получается, что второй вариант – это такой же, как у меня был в России. Я получал тот же самый слип, где было указано, что моя зарплата составила такую-то сумму, из неё в качестве налогов было удержано столько-то. Всё. Единственное, что я не был обязан в конце года отправить декларацию. В Канаде же в любом случае – платил я налоги своему работодателю или он за меня платил — всё равно я обязан составить налоговую декларацию. В ней я обязан указать, сколько я отдал на налоги и сколько я заработал.

После этого налоговая всё это проверяет, делает свои расчёты и присылает письмо, что «мы вам должны вернуть такую-то сумму», либо «вы нам должны доплатить столько-то». Вот так это и работает с точки зрения потребителя. Могут быть какие-то нюансы, но по большому счёту всё одно и то же.

Засим это заканчиваю. Желаю вам всего самого хорошего и до свидания. Пока-пока!

План снятия ограничений в Онтарио

Хотите иммигрировать в Канаду, но не знаете с чего начать?

Пройдите бесплатную оценку шансов с помощью искусственного интеллекта, который проанализирует все доступные способы и скажет стоит ли вам тратить время.

Читайте последние новости на Иммигрант.Сегодня:

• Летние фестивали в Торонто снова отменены

• Будут ли в Канаде отдельные правила для полностью вакцинированных жителей?

• Канада может продлить запрет на авиасообщение с Индией и Пакистаном

• Альберта частично ослабляет ограничения для вакцинированных

• План снятия ограничений в Онтарио

• США не считает вакцинацию поводом впускать канадцев в страну

• Граница Канады и США закрыта еще на месяц